电子特种气体是集成电路、显示面板等行业必需的原材料,而处于行业领先地位的派瑞特气今日终于迎来科创板上会。本次IPO公司拟募资16亿元用于年产3250吨三氟化氮项目、年产500吨双(三氟甲磺酰)亚胺锂项目、年产735吨高纯电子气体项目、年产1500吨高纯氯化氢扩建项目、制造信息化提升工程建设项目以及补充流动资金。

派瑞特气前身是七一八所特气工程部,是国内最早开始从事电子特种气体研发和产业化的单位之一。公司的主营业务为电子特种气体及三氟甲磺酸系列产品的研发、生产和销售,产品广泛应用于集成电路、显示面板、新能源、医药、光纤等行业,近三年市场占有率稳居国内第一。

随着集成电路等相关行业规模增长,电子特种气体的市场规模也稳步增长并吸引了众多国内企业投身该领域,导致行业竞争加剧。尽管有先发优势,派瑞特气面对越来越多的竞争者也不得不调低价格,造成毛利率小幅下降。此外,在拓展气体品种难度较大的背景下,公司只能靠扩产能来获得增长,不过这也可能为其带来产能过剩风险。钛媒体APP还发现,本次最大的募投项目竟是补流,公司计划投入4.77亿元,占总募资金额的近三成,而就在去年公司还曾慷慨分红4.15亿元。

行业竞争加剧,产品价格下滑

派瑞特气的主营业务收入以电子特种气体为主,占比超过90%,其中主要气体产品为三氟化氮、六氟化钨,二者收入合计占电子特种气体收入的 97.52%、96.92%、95.75%、92.50%,是其主要收入来源。此外公司还生产三氟甲磺酸系列产品,此业务收入呈逐年增长态势,但目前占比较小。

数据来源:招股书

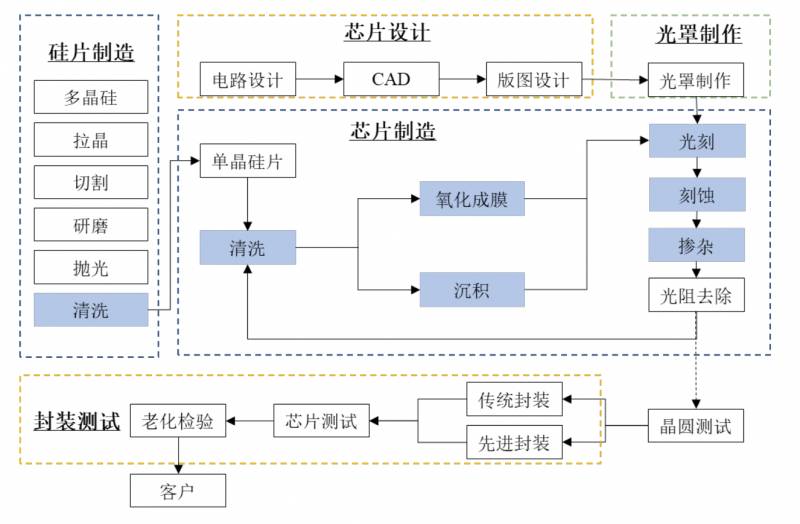

电子特种气体被誉为半导体行业的“粮食”和“血液”,是半导体制造不可或缺的原材料之一,广泛应用于离子注入、刻蚀、气相沉积、掺杂等工艺。据统计,我国电子特种气体应用于集成电路行业的需求占市场总需求的42%,应用于显示面板行业的需求占市场总需求的37%。公司的电子特种气体产品也主要应用于以上两个领域,报告期内其收入占比合计为 96.09%、96.98%、95.59%、96.26%。

注:蓝色标注是需要特种气体的环节,数据来源:招股书

随着新一代信息技术的发展、国家政策支持及国产替代的推动,近年来国内半导体市场发展迅速,带动国内特种气体产能大幅扩张。2020年我国电子特气市场规模达到173亿元,同比增速达23.8%,预计到2022年中国大陆电子气体市场空间将会接近300亿元,并在2022-2025年继续维持15%以上的增长。

在行业规模不断扩张的同时,公司近三年业绩也突飞猛进,2019年至2022上半年公司分别实现营收4.45亿元、11.31亿元、17.33亿元和9.55亿元;分别实现归母净利润0.45亿元、2.11亿元、3.55亿元和2.06亿元,2021年公司利润较2019年翻了将近8倍。不过这也吸引了众多国内电子特气企业进入此领域争抢份额。

然而,由于较高的壁垒和产品粘性导致特种气体市场全球高度集中的竞争格局,眼下全球市场主要由几家海外大型跨国公司占据,本土企业面临着激烈竞争的局面。2020年,美国空气华工、美国普莱克斯、法国液化空气、日本太阳日酸及德国林德共占据中国市场85%的市场份额。

目前,派瑞特气是国内第一、全球第九的电子特气供应商,2021年其国内市场占有率为18.51%。但随着竞争对手的扩张,市场竞争加剧,公司电子特气的价格也出现下滑。2019-2021年,派瑞特气的电子特种气体平均单价分别为166.58元、159.73元、160.05元。

值得注意的是,特气所需原材料主要为电解镍、氟化氢铵、钨粉及液氮等,2021年上述三大原材料价格分别大幅上涨16.29%、11.65%、19.97%。在产品价格下降,且原材料上涨的背景下,派瑞特气的毛利率虽然整体维持在较高水平,但也出现小幅下滑。2019-2021年,公司模拟合并后的毛利率分别为43.01%、41.64%、40.35%。

派瑞特气坦言,随着国内外竞争对手三氟化氮、六氟化钨新增产能逐步释放,未来市场竞争将更加激烈,公司为了提升市场占有率,可能会选择适时主动调低上述产品的销售价格。若公司未来不能通过生产工艺的改进持续降低生产成本,则公司三氟化氮、六氟化钨及三氟甲磺酸的销售价格可能下滑,导致公司毛利率存在下降的风险。

新产品拓展 难度高,扩产能或存过剩风险

半导体制造上游原材料的结构中,电子气体是仅次于大硅片的第二大市场需求材料,约占到所有半导体材料的14%,几乎覆盖半导体制造的所有工艺环节,在IC生产环节中,使用的电子气体有约100多种,核心工段常见的在40-50种左右。派瑞特气的主要产品包括高纯三氟化氮、高纯六氟化钨、高纯氯化氢、高纯氟化氢、高纯四氟化硅、高纯氘气、高纯六氟丁二烯、高纯八氟环丁烷、高纯电子混合气等40余种电子特种气体。

相对海外巨头每家公司都有众多电子特气产品类别批量进入半导体制造产业链,派瑞特气等国内企业普遍仅有个别电子特气产品打入本土半导体产业链,尚与海外巨头有较大差距。同时,由于特种气体产品业务拓展和新产品的开发壁垒较高,对公司来说品种拓展难度较大。

其一,不同产品的工艺存在差异,掌握核心技术难度较大。在新产品的开发和产业化中,通常要面临不同类产品之间的核心技术壁垒;其二,新产品的客户认证周期长、准入难度较大。因此,尽管公司在技术、客户资源等具有一定优势,但在新产品的研发、客户认证、境外市场开拓方面仍存在一定的壁垒,可能造成其新产品拓展存在一定风险。

由于新品难拓展,公司只能先扩产能。本次IPO派瑞特气拟建设年产3250吨三氟化氮项目、年产500吨双(三氟甲磺酰)亚胺锂项目、年产735吨高纯电子气体项目、年产1500吨高纯氯化氢扩建项目。

然而产能扩建或许会带来产能消化风险。派瑞特气表示,随着未来市场竞争加剧、集成电路行业周期波动的不确定性加大、显示面板行业的周期性特点可能导致下游市场需求疲软,将对公司产能消化造成不利影响。若公司市场开拓不如预期、公司上游供应不稳定将可能导致公司主要产品产能及募投项目新增产能不能完全消化,甚至出现产能过剩的情况。

左手分红,右手补流

派瑞特气作为行业头部企业近几年随着业务规模不断扩大、股权增资款逐步到位,资产的规模均逐年增加。但在账面货币资金还有超5亿元的情况下,公司本次IPO投入最多的募投项目竟然是补充流动资金,很难不让外界质疑其募资的必要性。

数据来源:招股书

从现金流情况来看,报告期内公司经营性现金流均为净流入,分别实现1.38亿元、2.69亿元、5.51亿元和1.30亿元。同时其投资活动所产生的现金流均为净流出,说明公司造血能力较好,盈利足以支撑日常经营和投资项目。同时公司资产负债率也呈下降趋势,报告期内分别为70.48%、36.91%、20.97%和22.03%,目前处于行业较低水平,且截至今年6月末公司不存在有息借款。

从账面资金来看,2020年公司完成业务重组并收到增资款,使货币资金余额迅速增长。2019年至2022上半年,公司模拟合并后货币资金分别为 4.77亿元、6.19亿元、5.94亿元、5.35亿元,占流动资产比例分别为 39.62%、48.79%、45.72%、35.35%。不过值得注意的是,公司几乎全部存款都放在财务公司中,存在资金占用风险,这或许是公司需要补流的原因之一。

数据来源:招股书

另一方面,2020年和2021年,公司还分别支付了大笔现金分红2.07亿元、2.08亿元,合计4.15亿元,占两年归母净利润总额的73.32%。而本次计划投入的4.77亿元,也恰好与此前分红的数额基本相当,可见公司一手在上市前分红,一手又希望于通过IPO来补血。(本文首发钛媒体APP,作者/翟碧月 )