(报告出品方/分析师: 国泰君安证券 翟堃 薛阳 邓铖琦)

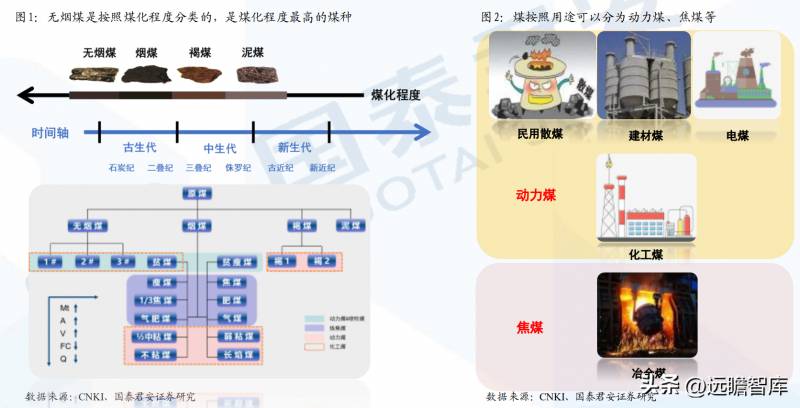

1 无烟煤产业链的常见误区及基本认知

1.1 无烟煤产业链的常见误区

常见误区1:

无烟煤就是化工煤;实际上无烟煤和化工煤是两套不同分类标准下的产物,部分无烟煤可以用做化工煤,部分不可以。

常见误区2:

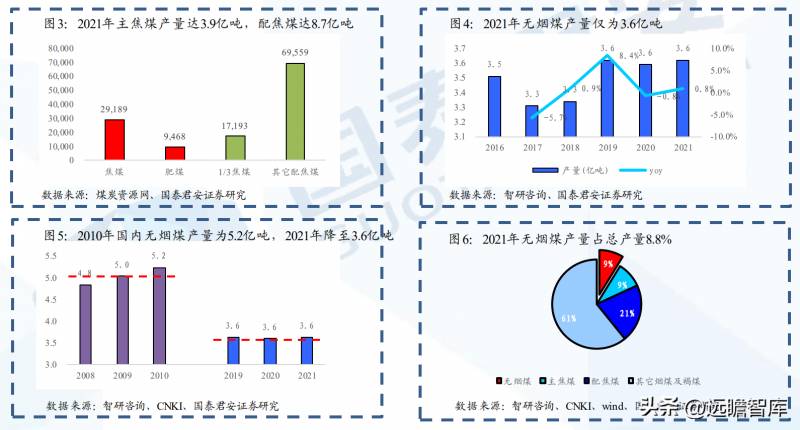

焦煤是最稀缺的煤种;实际上焦煤没有无烟煤稀缺(无烟煤年产量占总产量仅8.8%)

常见误区3:

无烟煤基本不用来发电,实际上无烟煤最大的下游是发电占比35%

无烟煤: 用途广泛且分散,可作为焦煤/动力煤的部分替代品,唯有化工煤用途占比大幅领先动力煤/焦煤,因此无烟煤在化工行业有其无可替代的作用。

焦煤: 主要用于冶金行业,在冶金行业具有无可替代性。

动力煤: 主要用于电力行业,各类行业都有使用,是煤炭细分品种中的大宗品。

1.2 无烟煤产业链的基本认知

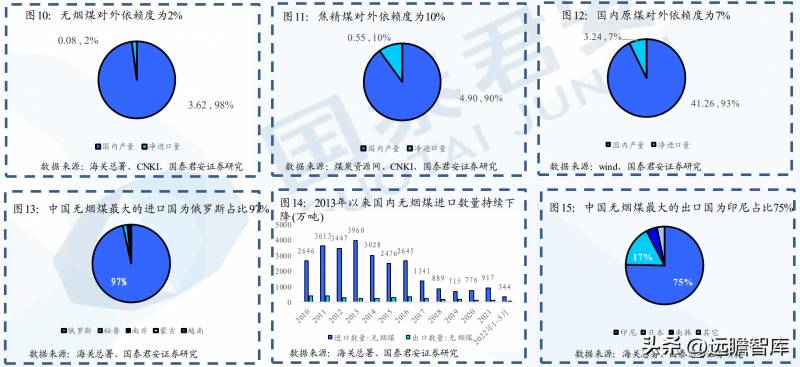

基本认知1:

无烟煤的进口依赖度是最低的,国内无烟煤是独立的市场。

基本认知2:

国内无烟煤产地集中在山西地区的,尤其是晋城。

在无烟煤领域,全世界无烟煤储量,山西第一;山西省无烟煤储量,晋城第一。

晋城享有“煤铁之乡”的盛誉,位于我国煤田深部全为无烟煤、整体储量达到 3000 亿吨以上的沁水煤田西南部。

晋城煤炭资源储量 458.8 亿吨,其中已查明资源储量 273 亿吨,几乎全部为优质无烟煤,约占全国无烟煤储量的 25%。按现晋城年产量 1.1 亿吨匡算,还可开采 200 年以上

基本认知3:

无烟煤按形态可分为:末煤、粉煤、块煤

2 无烟煤产业链研究方法

无烟末煤_电煤: 参考动力煤产业链研究框架; 无烟粉煤_冶金煤: 参考双焦产业链研究框架

2018年至今无烟末煤和港口动力煤价的相关性为0.92 相关标的:华阳股份

2018年至今无烟末煤和港口动力煤价的相关性为0.95 相关标的:潞安环能、神火股份

无烟块煤_化工煤: 景气取决于下游尿素/甲醇等化工品的景气度

I. 2010~2012年: 08年经济刺激后经济动能趋缓,伴随煤矿产能的提升,煤炭进入供需宽平衡的新时代,但也面临无烟煤结构不足的问题

II. 2012~2016年: 经济转为高质量发展,传统煤炭/钢铁/化工等产能面临过剩问题,煤价下跌

III. 2016~2018年: 供给侧改革开启,无烟煤受益于下游化工品的涨价,价格弹性高于动力煤

IV. 2018~2021年:后供给侧改革时代,煤炭产能去化速度下降,供需仍然宽松,叠加尿素行业进行去产能以及工艺改造,无烟煤价格下跌更深

V. 2021~2021Q3:产能周期开启,且中国领先全球疫后恢复,供需共振,价格大幅提升

VI. 2021Q4至今:行政限价后,煤价快速下跌,进入高煤价的新周期

无烟块煤_化工煤: 景气取决于下游尿素/甲醇等化工品的景气度

I. 2012年《合成氨行业准入标准》:以煤为原料的新建合成氨装置应采用连续气化工艺

II. 2016年《石化和化学工业发展规划(2016-2020年)》:发展烟煤、褐煤等低阶煤制化肥, 原则上不再新建以无烟块煤和天然气为原料的合成氨装置

III. 2018年《打赢蓝天保卫战三年行动计划》&《京津冀及周边地区2018-2019年秋冬季大 气污染综合治理攻坚行动方案》:加速淘汰固定床尿素产能 IV. 2018~2020年山西省、山东省、河南省等各地政府出台政策,要求加快淘汰一批化肥行业固定床间歇式煤气化炉

无烟块煤_化工煤:景气取决于下游尿素/甲醇等化工品的景气度

经历煤质氨工艺的快速变更后,行业已开始呼吁“固定床间歇气化不应强制淘汰”,尿素占需求比重约34%,需求有望提升。

淘汰原因是常压固定床气化的能耗高、污染物排放量大。

2019年末《全国化工合成氨设计技术中心站2019年技术交流会》讨论:固定床间歇气化是一种煤气化工艺,与其他气化工艺 相比,该工艺在安全、环保、能耗方面互有优势,污染物排放量并不严重,并且还有明显改善的余地。不应强制淘汰,应该 遵循市场规律,优存劣汰为好,同新型煤气化并存服务我国化肥及煤化工行业。

氨肥专家:

1. 吨氨综合能耗间歇固定床比加压气流床低304kgce和151kgce。

2. 间歇式固定床折吨氨投资为2367元,加压气流床折吨氨投资为5143元,固定床比气流床要低54%左右。

短期: 国内供应处于高位,农需转淡,工业复合肥低负荷运行

中长期: 农业用肥需求刚性,环保用尿素需求不断提升

无烟块煤_化工煤: 景气取决于下游尿素/甲醇等化工品的景气度

无烟块煤的甲醇需求占比约为44%,后续需求将被新工艺替代。

短期: 甲醇景气未见反转,不能给予无烟块煤价格支持;长期国内禁止建造年产能少于100万吨的煤制甲醇生产企业等政策的实施,同时部分中小落后的装置逐步淘汰,虽然甲醇未来需求有望继续提升,但甲醇对无烟块煤的需求也将转移至烟煤或者其它煤种上。

无烟块煤_化工煤:供给较为刚性,有下降的趋势

增产保供对无烟块煤实质上供给有负面影响

发改委主导的增产保供实质上是对电煤的保供,因此在电煤紧缺之时,或会降低无烟原煤的洗选率来完成电煤的保供,从而降低了无烟块煤的产量及供给。

发改委进行批复的产能核增矿井多为动力煤矿井,尤以露天矿居多,无烟煤矿很少。

近几年在建无烟煤矿井产能仅为七元(500万吨)/泊里(500万吨)/里必矿(400万吨)/玉溪煤矿(240万吨)等,且原无烟煤产地北京市的无烟煤产能已完全退出,叠加发改委新批矿井以新疆为主,无烟煤新项目投产较少。

化工原料煤不占用能耗指标,将减少兰炭对于无烟煤的替代。

在煤化工煤耗指标未分类时,为了降低装置的能耗指标,固定床工艺中接近30%的无烟块煤被兰炭所替代,因为兰炭不计入能耗指标。

3 新时代下无烟煤公司

3.1 华阳股份

煤种:以无烟煤为主(82%),其它烟煤(18%)为辅。生产矿井8个,年煤炭生产能力3290万吨,其中无烟煤、烟煤产能分别为2690、600万吨。

沁水煤田除东北隅阳泉一带煤层瓦斯含量高,部分矿井属高瓦斯矿井和少量为突出矿井处,煤田中其余大部分矿井为低瓦斯矿井。

联手中科海钠进军钠离子电池蓝海

为什么成功率更高?

1)吸取此前煤企转型失败经验,合作模式是参股,公司不参与经营管理。

2)中科海钠背靠中科院,有技术,且切入行业较早,具备先发优势。

3)钠离子正负极材料已投产,经测试良率符合预期。

煤炭业务:以末煤为主,限价后盈利确定性提升,七元/泊里提供未来长期增量

分歧点:公司长协电煤销售占比超8成,5.1限价将对产生较大影响,22Q1业绩恐是全年高点。

观点:公司煤炭成本具备下降空间,Q1业绩是低点(公司已发布22H1业绩预告验真观点)

市场误区: 七元/泊里矿,投产后一共就贡献1000万吨,增量有限

观点: 公司煤矿产能利用率通常超过130%,投产后贡献增量有望超1000万吨

光储: 全面铺开,一期项目全部投产,22年难贡献盈利,相当于一个“期权”

变化1: 钠离子正负极2000吨材料已于3月投产,电芯厂/Pack厂预计9月投产,年末有望看到电池

变化2:2GW光伏组件项目已完成投产

变化3: 一期产能为200套的飞轮储能项目已投产

3.2 兰花科创

煤种:以无烟煤为主(75%)、动力煤(18%)/炼焦煤(7%)为辅;

生产矿井8个,年煤炭生产能力1200万吨,其中无烟煤、炼焦煤、动力煤产能分别为900/90/210万吨;

2022年预计将有270万吨资源整合矿井投产,分别为沁裕矿业、同宝煤业及百盛煤业。

煤炭业务: 以无烟煤为主,市场化销售下尽享行业红利,玉溪煤矿22年有望放量,整合煤矿22年底前有望试运转

变化1: 玉溪煤矿已达产,2022年产能利用率预计80%,192万吨产销量,而2021年因为产能爬坡预计产销量较低。

变化2: 全国限价下,公司煤炭上半年仍延续市场化销售,且伴随尿素高景气公司块煤价格持续强势。

煤化工:尿素高增长,二甲醚盈亏平衡,己内酰胺整体稳定

变化1:22Q1尿素板块因保供没停产,21年阳化已计提减值,22年减值压力下降。

变化2:22年目前维持尿素价格2800~2900历史高价,虽近期价格有震荡,但尿素长期需求向好。

3.3 潞安环能

煤炭业务: 喷吹煤占比达38%,现货销售为主尽享煤炭高景气红利

变化1:公司Q1吨煤成本535元(同比增230元),或因年度成本提前计提,后续有降本空间。

变化2: 公司喷吹煤不受政府限价管控,整体受行政限价的煤的占比较低煤炭业务:喷吹煤占比达38%,现货销售为主尽享煤炭高景气红利

看点: 现货销售业绩弹性足,半年报超预期后,估值较低。

横向比较: 与其他公司相比业绩弹性大,性价比突出。业绩稳定性逊于中国神华等高长协公司

3.4 盈利预测

4 风险提示

1)国内宏观经济增长不及预期。

得益于2020年的低基数和2021年国内良好的出口和内销,宏观经济保持良好增长态势,倘若 2022年宏观经济不及预期,则煤炭需求的下降将对行业供需平衡产生重大影响,从而影响行业和公司盈利。

2)全球经济下行带来的需求冲击。

为对抗通胀,2022年美联储正式开启货币紧缩周期,弱加息过快导致经济衰退,则将在需求 端对全球能源带来负面影响,从而影响国内煤炭价格,传导链为:国际油价-国际煤价-中国进口-中国煤价。

3)进口煤大规模进入。

受地缘政治影响,2021年国内澳煤进口量骤降,蒙古煤炭进口亦难以放量,进口煤供给端的缩量也助推 了国内煤炭的高景气。倘若进口煤大规模进入,那么国内煤炭市场将受到冲击,行业利润将受到影响。

4)供给超预期释放。

发改委等部门年初至今持续督促煤企在安全生产的前提下有效释放优质产能,若未来产能超预期释放,则将对动力煤价格形成压力。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

更多精选报告请登录【远瞻智库官网】或点击: