近日,36氪医疗创投新风向大会在京举行,大会共话“增长”,探讨临床真需求,找到并帮助真正有创新、有技术、有市场、有价值的中国医疗企业,破除行业信息壁垒,实现商业价值与社会价值的共同增长。

医疗健康是穿越周期、发展潜力巨大的赛道。过去医疗行业不乏10倍增长的企业,当下中国基础研究能力正在勃发,创新势力正在崛起,大变局中,新生代企业正聚焦临床真痛点,突破技术卡脖子,跨越市场艰与险,步步为营,通过创新产品和服务,来改变医疗的固有格局。

洪泰基金医疗合伙人李彤受邀在大会上发表了题目为《医疗机器人的进口替代与弯道超车》的主题演讲。李彤认为,国内手术机器人还是一个面临巨大发展机会的赛道,中国现在的增速远超全球,假以时日,国内手术机器人的弯道超车目标虽远、但行则必至。

医疗机器人的进口替代与弯道超车

首先非常感谢36氪的邀请,我今天演讲的主题是《医疗机器人的进口替代与弯道超车》。

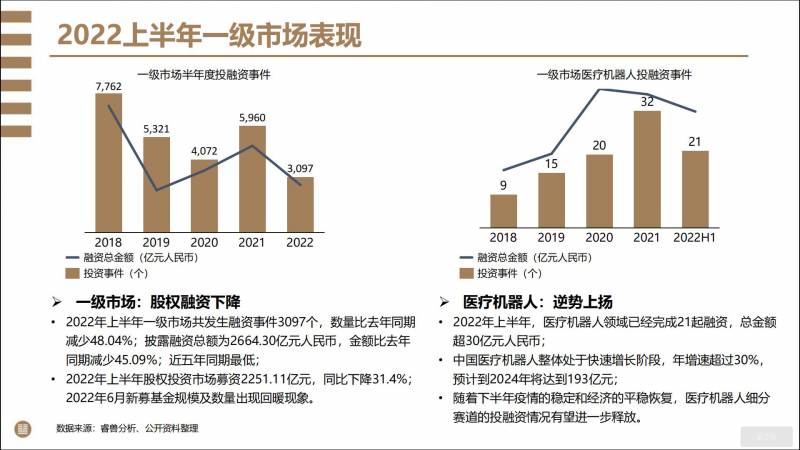

2022上半年一级市场表现

首先看一下两个统计图,左边是以半年度为时间轴展示的一级市场投融资情况,右边是医疗机器人近年来的投融资情况。可以看到从18年到现在,除了去年有一个反弹,股权投融资市场因为受经济不确定性的影响比较大,整体是呈现一个下降的趋势,而医疗机器人的投融资情况就刚好相反,18年到现在一直处在一个快速上升的状态,今年上半年完成的融资金额及融资数量已经逼近了去年全年,预计这个细分赛道的受关注度还会被进一步激发和释放,但是我们也看到资本市场对商业兑现能力关注的程度越来越高,也不排除中间会经历一个冷思考的阶段。

我们说的医疗机器人包含了三个板块:护理机器人、康复机器人、手术机器人。

目前手术机器人是占据了医疗机器人的大头。手术机器人又分为腔镜、骨科、血管介入、自然腔道以及经皮穿刺等几大类,其中腔镜机器人大约占到65%,骨科机器人大约占到10%-15%,二者相加占比大约八成。这是医疗机器人的一个大的格局。我们今天的讨论更多的是基于医疗机器人中的手术机器人这样一个板块。

大家之所以非常关注手术机器人,主要还是因为手术机器人对于临床手术而言意义非常大,跟普通手术相比,手术机器人的优势包括可以做一个很好的术前规划,也就是通过图象的精准定位和多模态数据处理,去确定最佳手术路径、制订手术方案、以及进行术前模拟,从去减少手术损伤。

在手术的实施过程当中,手术机器人可以通过系统配准跟精准导航去提升手术精度,同时它稳定的电子机械系统,也能够实现过滤医生的手部震颤、大比例缩减医生的动作幅度以及让医生狭小空间里实现360度轴向旋转等等这些跟稳定性和灵巧性相关的功能。

而且手术机器人还能实现多环境的触达,譬如医生视角无法看到的部位、有辐射的环境以及远程手术的场景等等。手术机器人不论对医生还是病人而言都有非常明显的临床获益。

我们今天讨论进口替代和弯道超车,首先应该对国内手术机器人所处的发展阶段有一个比较客观的认知,我们先来看看全球手术机器人的发展历程,这样能更好地理解我们现在所处的阶段跟状态。

全球的手术机器人的发展,分三个阶段。

靠前个阶段是1980年到2000年,在这个阶段出现了靠前个手术机器人,靠前个骨科机器人和靠前个主从式腔镜机器人。机器人所能做的事也从最开始的帮医生辅助定位、到能完成术中截骨、再到完成更复杂的腔镜微创手术,可以说在这个阶段机器人从无到有逐步进入外科手术的核心操作。

这个阶段核心的特征是手术机器人的发展是伴随着工业技术的突飞猛进,这些技术包括整个光学导航系统精度的提高,也包括伺服电机和减速机精度及稳定性的提高等等,这个阶段手术机器人公司的能力也从集成式研发进化到了有能力完成整体底层研发的阶段。

第二个阶段是2000年到2010年阶段,这个阶段的特征是头部公司的专利布局越来越完整,机器人的商业应用也越来越完善,同时头部公司开始商业整合。

具体来说,在这个阶段我们看到达芬奇通过对ZUES的并购、完善了它的专利布局;同时通过对不同术式的探索确定最佳的腔镜机器人的适用场景,我们知道达芬奇最早应用在胸外科,但这个应用机器人就不如像腹腔前列腺手术那么适用,达芬奇也在找到最佳适用场景后,迅速将他的商业化进程推向高潮,成就了一代霸主。

这个阶段可以说是一个百花齐放的阶段,为了打破达芬奇近乎完整的专利布局,德国DLR试图通过分体式机器人的研发进行专利破局。这个阶段同时也出现了远程手术机器人,虚拟现实结合手术机器人等新的概念。

在并购整合方面,我们看到Zeus的 机器人被直觉外科收购,Mazor机器人被美敦力收购,Rosa机器人被收购。当手术机器人的价值被临床认可的程度越来越高,那么通过整合实现快速商业化的操作也就越来越多。

我们也可以反观国内,离这个状态的距离还有多远。

第三个阶段,是从2010年到现在,这个阶段,手术机器人的发展是进一步成熟的,而且并购整合明显加快。ppt中黄*字体标出的部分都是一些比较大的并购整合案例。

那接下来我们来看中国手术机器人的发展过程,国内首台手术机器人出现在97年,是海军总院和北京航空航天大学合作研发的神经外科手术机器人。对中国手术机器人来说2015年是一个相对的分水岭,15年以前基本都是基于高校和医疗机构的科研**,15年以后以企业主导为主,大家熟悉的精锋、元化智能、和华瑞博都是这个阶段出现。

可以看到中国手术机器人的发展,是在全球手术机器人日趋成熟、临床需求明确,商业开始获取巨大成功之后才开始出现。那我们目前还是以采用海外整体解决方案为主,比如骨科手术机器人的机械臂大多采用kuka的七轴医疗机械臂,光学导航系统基本都采用加拿大NDI公司的解决方案。但是我们知道国内的手术机器人公司近两年也是拿到了比较大额的融资,相信随着投入的不断加大,这些手术机器人企业都在加快自有技术的研发,除了出于成本和知识产权的考量,更多是考虑摆脱上游技术的卡位,把集成的比例逐步降低。

中国手术机器人销量排名

这张图是中国市场手术机器人销量排名情况,黑色字体的是外资企业,可以看到,外企销售占比高达85%,如果算上耗材,占比还会更高。当然近一年来,国内好几家企业陆续获得手术机器人产品注册证,例如威高、微创等,相信后续国内企业市场份额能够有所上升。

从前面分享我们看到中国的手术机器人因为起步就比国外晚了15年,差距还是很大的,但同时这也是我们进口替代空间的所在。这个空间的逻辑就两点,靠前市场足够大,第二渗透率足够低。

国内潜在的机器人目标手术量是3000万例,但目前国内机器人手术的市场仅有4.25亿美金,在全球占比只有5%;手术渗透率不足1%,腔镜稍微比骨科好一些,腔镜机器人的手术渗透率是0.5%,骨科是0.1%。如果从另外一个角度,就是装机渗透率来看,这个数字会稍微好看一点,腔镜的手术机器人装机渗透率在5%到6%之间。但同时我们也看到,达芬奇的国内装机量仅是全球的3.33%。当然从达芬奇身上我们也看到了中国市场的潜力,达芬奇的单机年手术量全球平均209台、中国平均429台、而郑大一附达到了1198台,可见手术机器人在国内应用的巨大潜力。

所以市场是有的,就看国内的手术机器人公司到底能不能实现替代和超车了,我想这需要从整个机器人产业链来分析和看待难点在什么地方。

中国手术机器人产业链分析

这个是中国手术机器人产业链的一个概览图。从产业链的上中下游来看,经历了近20年的发展,中国手术机器人产业链是已经逐步形成并在完善的过程中。

产业链上游的参与主体主要是硬软件供应商,其中,硬件核心零件的技术门槛非常高,成本占比超过60%;产业链中游为手术机器人制造商,从事手术机器人研发设计、生产制造及销售活动;产业链下游为应用终端,以三甲医院为主。

我们再来稍微展开一下。

机器人的上游硬件部分主要由控制系统、驱动系统和执行系统组成,分别对应伺服电机、减速器和控制器,前两项中高端产品基本上被欧美和日本企业所垄断,控制器和国外的差距相对较小,但仍然存在稳定性、响应速度等方面的提升诉求。

如果上游始终受制于人,可以想象到中游集成厂商会出现产品稀缺、成本高昂的问题。尽管现在离在上游做到核心部件完全自研还有很大差距,但我们也看到有一些企业已经能做到部分自研,我们认为哪怕只做到一部分,也能够在同业竞争中实现相应的成本优势。这一点非常重要,如果同等性能下成本比对只剩人工优势时,我们去谈国产替代就有点无本之木的意思了。

举个例子,我们知道复星在帮达芬奇做本土产能的落地,相信在完全实现本土生产后,达芬奇的价格也会有一定程度的下降,如果这个时候还是只有人工优势,这对国内企业的冲击还是比较大的。

机器人的中游主要是各个机器人设计、生产厂家,大家都比较熟悉,就不展开了。整体而言,中国的手术机器人还处在相对早期的阶段,即便是走得比较快拿证比较早的企业,产品还要接受临床应用的考验、市场的考验、乃至商业价值的考验。所以,目前这个领域仍然是一个格局未定的状态。

手术机器人的下游主要是三甲医院,这个市场的预计年增速超过40%,目前中国手术机器人的渗透率比较低,既有供应端的原因,也有需求端的原因,从供应端来看,国产手术机器人的研发周期比较长,加上前面提到的上游原材料受限,目前还没有进行大规模生产,从而导致供应不足;从需求端看,国外进口手术机器人成本高,耗材和维护费更是昂贵,目前只有少部分医院有购买能力,这也直接导致中国手术机器人普及率低。

相信随着技术的不断进步,产业链的不断完善,这些问题能够逐步得到解决。

因为有一个相对确定的足够大的市场的支撑,国内的手术机器人公司这两年是备受追捧的。但是客观来看,国内手术机器人跟国外差距还是比较大的,真正的国产替代,路还很长,谈弯道超车也还稍微有一点点早。

从前面的整体分析来看,我们觉得未来手术机器人能跑出来的几个方向的能力包括了以下几个方面:靠前,上游核心零部件的自研和解决能力;第二,能开发出更适用的术式应用,或者能够找到手术机器人在外科手术上的新的介入场景的能力;第三,非常强的整合能力以及市场能力;第四,你进入市场足够早、拿证速度足够快。

洪泰是医疗投资的新锐机构,我们的器械团队拥有非常丰富的医生执业经验,也非常熟悉手术机器人的临床痛点所在,所以我们在看手术机器人项目的时候有我们自己的一些视角和观点,也在刚才提到的几个有可能跑出来的方向中的一些我们看重的方向做了自己相应的布局,也希望能够为中国手术机器人的国产替代和弯道超车贡献自己的一份力量。

总结一下,前面虽然提出了一些问题,但国内手术机器人还是一个面临巨大发展机会的赛道,我们现在的增速远超全球,也出现了能拿FDA认证的国产手术机器人,再加上跟手术机器人有关的自主知识产权的专利数量快速增长,我相信再配以资本市场的助力和加持,假以时日,国内手术机器人的弯道超车目标虽远、但行必至。

最后花一点时间简单介绍下洪泰,洪泰是由俞敏洪俞老师和盛希泰盛总共同创立的股权投资机构,是过去七年国内发展速度最快的股权投资机构之一,目前管理基金规模超过300亿,我们独特的创始人背景和经营理念让洪泰也获得了很多投资人和创业公司的认可。医疗板块是洪泰的核心板块,在这个方向我们覆盖创新药、生物技术和医疗器械几个细分领域,希望未来有更多机会和大家一起交流跟探讨。

我今天的分享就到这里,再次感谢36氪,谢谢大家!