概述:2023年在国家“稳增长”经济主基调下,带钢新增淘汰产能基本持平,产能利用率有所修复。前期产业内部新增、置换产能陆续稳定投入市场。河北南下资源比例降低,东北低价资源大量进驻华东华南市场。2023年一季度政策支撑价格坚挺,之后需求规模和增量被证伪,旺季消费不及预期。国际局势紧张,地缘*治叠加海外高通胀,市场预期转弱,高供应压制之下,带钢库存去化延迟。三季度以后冷轧向好,出口迅速回升,汽车、家电等产品需求急速修复。原料强势拉涨,国内万亿国债支持,资金红利迅速释放,强预期再次提振市场信心,后期钢厂集中检修,现货价格出现反弹。目前进入2024年,带钢价格如何运行,供需又会呈现怎样的格局?现跟随笔者就价格、利润、供需、产业结构等方面进行分析预测。具体如下:

一、带钢品种2023年回顾与总结

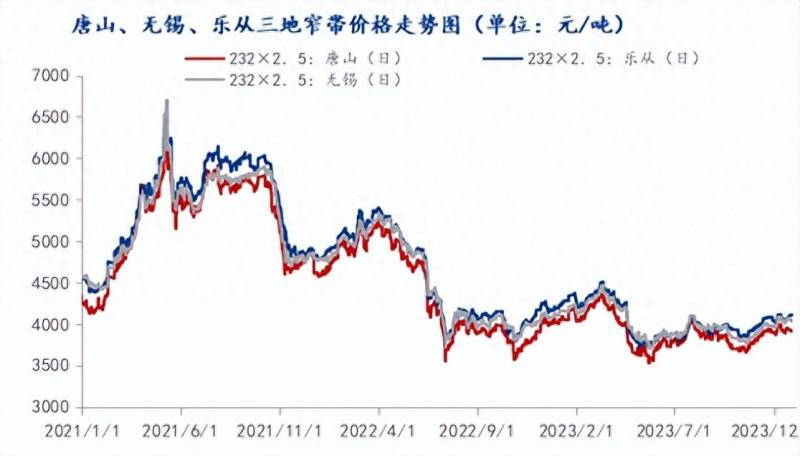

1、全年价格震荡调整 震幅收窄

图1:重点城市热轧带钢价格走势图(近三年)

数据来源:Mysteel我的钢铁网

2023年,国内热轧带钢价格呈N字形涨后回落再震荡上行走势,均价同比下移400余元/吨。以355mm系列窄带为例,截至12月29日,据Mysteel调研全国主要市场带钢2.5*355规格资源,唐山均价3910元/吨,无锡4030元/吨,乐从4110元/吨。全年价格均值分别为3906元/吨、4012元/吨和4042元/吨;较2022年均价分别下降了444元/吨、465元/吨和482元/吨;降幅10.2%-10.6%。较2021年价格分别下降了1309元/吨、1298元/吨和1381元/吨;降幅24.46%-25.47%。全年振幅收窄,价格水平下移。

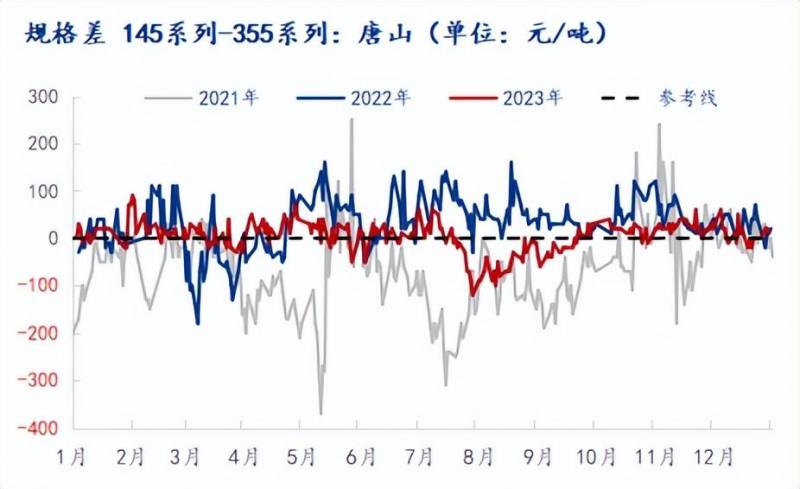

2、品种内带钢 宽窄规格资源分化

2.1、宽窄规格价差扩大 宽规格带钢优势回归

2022-2023年唐山宽窄规格价差逐步修复至相对稳定状态,2023年5月以后窄规格资源价格下降,各钢厂结算开始区分宽窄规格,窄规格带钢降低10元/吨结算。

图2:唐山145与355系列带钢价差图(分年度)

数据来源:Mysteel我的钢铁网

2.2、带钢产能调整规格产量出现变化

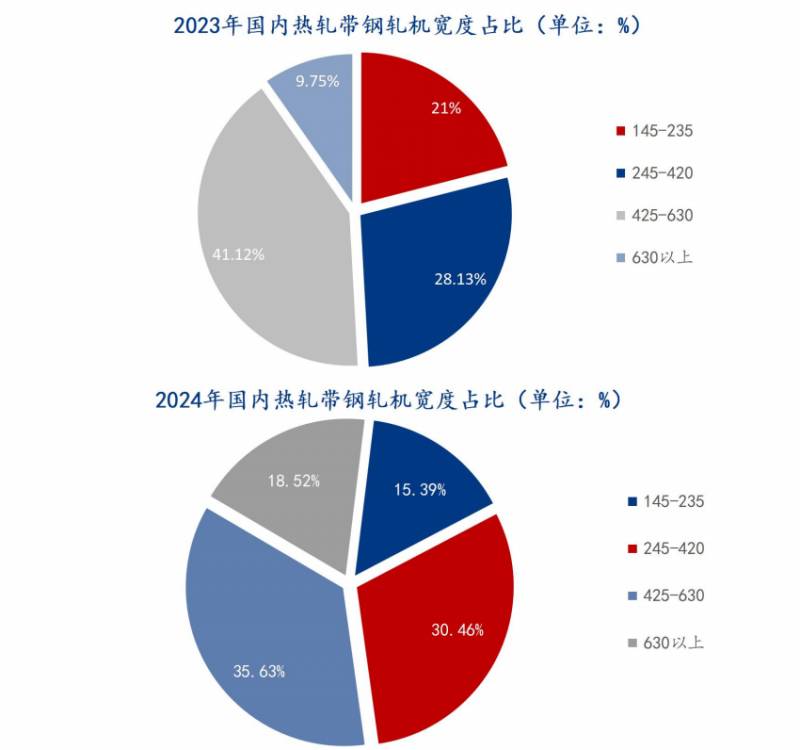

图3:2023-2024年度带钢规格产能占比变化图(分年度)

数据来源:Mysteel调研

2023年全国带钢新增淘汰产能基本持平,产能变动有限,但年内规格带钢产能小幅调整。规格方面,调坯轧钢企业开工下降,小窄带占比下滑,520mm以上规格热轧带钢产量占比依旧占据主流位置。2024年新增产线集中在长流程钢厂,轧机多为850以上轧机,预计630以上规格带钢占比提升,小窄带产量继续萎缩,245-420规格带钢产量或将维持。

3、区域供应调整引发需求新的变化

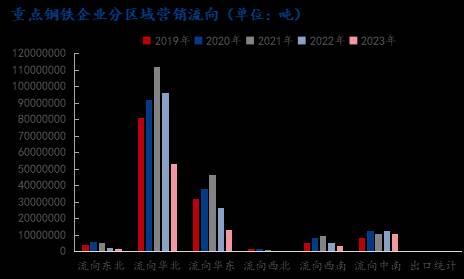

图4:热轧钢带区域营销流向对比图

数据来源:中钢协统计数据

中钢协统计数据显示,我国热轧窄钢带及薄宽钢带营销资源区域流向可知,2023年热轧带钢营销流向以华北和华东为主,但华北营销流向占比85.7%较2018年下降6.3%伴随带钢产能区域结构调整,北方占比下降,河北投放华东华南区域的资源大幅减少。南下主要集中在东北、山西等低价资源。

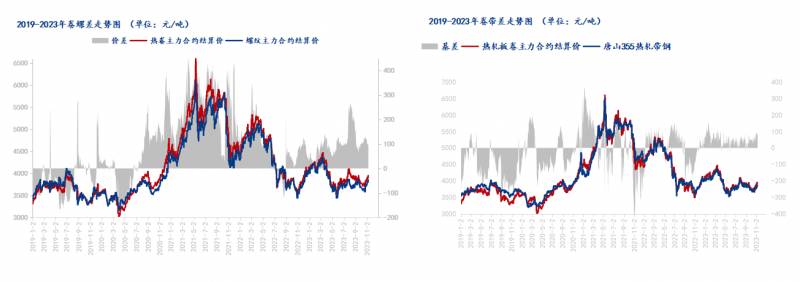

4、品种基差全年平稳运行 套利机会降低

图5:卷带基差走势图

数据来源:钢联数据

从2023年来看,全年基差走势相对平稳,全年套期保值业务利润有所下滑,但分解来看,今年依旧出现两个相对不错的正向套利与反向套利机会。分别是4-6月份、8-10月份。先从4-6月份来看,4月份带钢现货与热卷05合约两者价差急剧收窄,两者价差的修复使得反向套利者整体盈利表现十分不错,而到8月份由于市场整体需求增加,带钢整体成交相对火热,两者价差进一步拉大,使得正向套利存在一定空间,临近10合约交割期基差的拉大使得反向套利平仓压力陡增。但是年底的价格迅速拉涨,现货跟进乏力,让前期大量正套的企业资金被锁,强制平仓导致现货市场库存压力骤增,北方卷带库存承压。

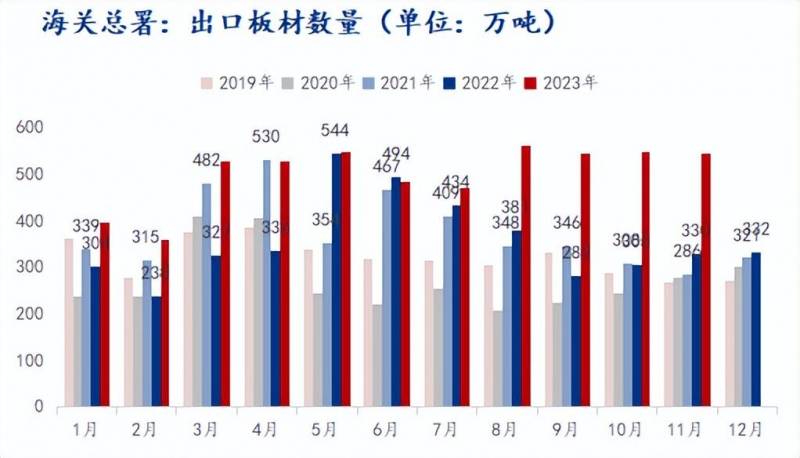

5、出口好转缓解国内带钢供应压力

图6:出口板材数量对比图(分年度)

数据来源:海关总署

统计数据显示,2023年国内出口板带及带钢资源大幅提升,2023年11月板材出口545.77万吨,年同比增加215.77万吨;1-11月板材出口累计5504.72万吨,同比去年同期增加1530.06万吨。

6、带钢上下游成本及利润变动

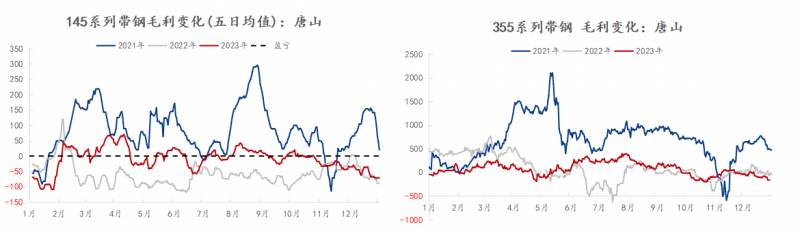

6.1、带钢厂利润压缩至近五年低点

图7:带钢利润变化图(分年度)

数据来源:钢联数据

2023年全年带钢厂利润相对平稳,基本维持在成本边缘。其中调坯轧钢企业于7月及四季度严重亏损。长流程带钢厂二、四季度亏损严重。全年利润水平较2021年大幅下降,较2022年有所回升。Mysteel口径计算:截止12月29日,唐山地区吨钢利润短流程带钢理论计算为倒挂58元/吨(天然气),全年利润均值为倒挂5.58元/吨,今年较去年平均利润均值上升44.79元/吨,较2021年利润均值下降75.76元/吨。

355以上长流程带钢厂利润年同比有所下滑,Mysteel口径计算:截止12月31日,唐山地区吨钢利润长流程带钢理论计算为倒挂174元/吨,全年毛利均值70.09元/吨,较2022年下降7.51元/吨,较2021年下降615.62元/吨。综合来看,2023年长流程带钢利润为近5年最低。

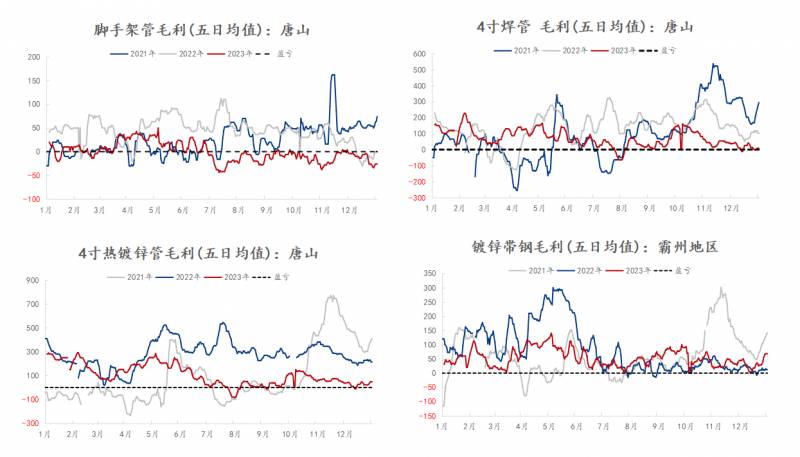

6.2下游开工情况好转 但利润继续压缩

图8:带钢下游品种利润变化图(分年度)

数据来源:钢联数据

2023年全年焊管企业利润均值同比降低40元/吨的水平,全年均值在160元/吨左右。2023年全年霸州镀锌带钢毛利润均值53.03元/吨,同比下降30.5元/吨,较2021年同期下降7.98元/吨。带钢下游利润同步压缩。

产量方面,今年焊管产量小幅下降。镀锌及冷轧带钢产量回升,调研数据显示,霸州镀锌带钢产量同比去年增长8.4%,;统计数据显示,2023年全国焊接钢管产量6170.9万吨,同比下降1.99%;今年辅料镀锌及能源LNG价格持续高位,下游成本抬升,利润收窄,但出口订单增加,产量回升。

6.3、需求方面

2023年1-11月房地产各指标出现一定分化。1-11月销售面积累计同比降低8%,新开工减少21.2%,施工降低7.2%,竣工增加17.9%,房企到位资金降低13.4%,开发投资减少9.4%。目前除了竣工外,其余各项指标仍处于同比负增长状态。近两年销售低迷,房企拿地较为谨慎,难有新增土地对新开工进行输入性增长,预计2024年新开工依旧延续弱势。2023年万亿国债中5700亿元用于水利。从以往年度国家以扩大内需、加强基础设施建设,增发特别国债的经验来看,2024年基建或将仍然是稳增长关键抓手,基建增速可期。

7、总结

2023年房地产趋弱,制造业韧性维持,全年带钢新增淘汰产能情况基本持平,产量回升,出口增长。原料成本由年初高位1450元/吨下降至年中最低920元/吨,再回升至1250元/吨。高成本压力下,钢企利润深度压缩,带钢全年利润大幅压缩至近五年低点。管厂倒挂严重,结算规格拆分更加细化,竞争压力凸显。

二、带钢品种2024年市场展望

展望2024年,带钢产能或小幅提增,产量释放,进口减少,出口增加,全年库存维持相对较高水平,市场套保体量增加,消费回升。

2.1、供应方面

目前带钢品种产能过剩问题依旧严峻,并且存在严重的区域分布失衡问题。带钢供应端对于2024年预计依旧延续以销定产的生产格局,建议钢厂主动把控生产节奏、调整品种生产结构,提前布局品种规划,提高生产效能。

表1:历年带钢供需平衡表

2.2、需求方面

2024年房地产传统商品房模式由于库存周期偏低且行业出清阶段性结束或出现回暖可能,同时汽车、能源、钢构等下游工业用钢行业需求稳定有望增长。然而今年土地成交降幅16%、新开工降幅21%,新开工面积回落至2008年水平,地产前端今年整体基础较差,很难给到明年正增长偏好预期,预计2024年房地产用钢量延续今年负增长趋势,基建端主要依托财政赤字率,关注2024年财政政策是否仍以扩张为主线,预计2024年基建端各主线资金量或将不低于今年。

2.3、库存方面

由近五年唐山及全国热轧带钢库存数据可知,近两年冬储库存体量下降,但旺季库存峰值小幅提升,产业客户成本控制节奏改变,库存调控相对灵活,风险意识加强。

图9:近5年全国及唐山带钢库存变化图(农历周期分年度)

数据来源:钢联数据

2.4、总结

目前2024年1月份,受废钢上涨刺激,短期成本上移,成品钢材价格尚未走出区间震荡调整阶段。目前带钢库存处于相对低位,北方开始累积,华东及华南市场继续消化,现货资源相对紧缺。今年春节较晚,距离下游集中放假仍有半月至一个月时间周期,下游产业客户原料库存尚未补齐,短期价格坚挺。但12月前期套保锁定的部分仓位目前难以解套,厂商资金受阻。预计节前周期价格存在下移空间,若横盘调整持续,今年冬储体量有限。

2024年基建托底,政策支持,消费有望进一步回升,预计全年价格重心将小幅上移,高低点价格较2023年有所提升。建议厂商保持合理经营,密切关注市场变化,维持合理仓位。