在分析澳航的股票之前,先请读者们观看一条上周末在社交媒体上爆火的短视频。

这条视频记录了澳洲航空()分包商 的行李搬运工,在墨尔本机场卸载澳航行李时的野蛮做为。类似的事情在中小型廉价航空公司并不鲜见,然而澳航的乘客也遭遇到这样的“待遇”,则有点匪夷所思了。

也难怪,澳大利亚第一大投行麦格理()在11月22日宣布,要将澳航的股票踢出其投资组合。

事实上,旅游业可谓是今年整个市场中少数显著反弹的行业之一,。

澳大利亚旅游业第一股——澳洲航空(ASX:QAN),目前的股价较7月的低位,已经上涨超过46%。

麦格理剔出澳航股票的这个投资决策,释放了何种投资信号? 澳航的前景到底是好是坏?旅游业复苏是否真的值得看好?

三大因素让澳航被迫出局

澳航近期是有点幸运的。受益于消费者在圣诞假期旅行需求激增,澳航10月宣布上调利润预期,11月紧跟着再次上调了23财年的业绩指引,乐观的将半年税前利润目标将上调至14.5亿澳元,这比之前预测的利润高出了11.5%。

该消息公布后使其股价在11月底涨至近两年来的峰值。

看好旅游业反弹、对澳航股票感兴趣的投资者可能最想问, 这只股票还有持续走高的空间吗?

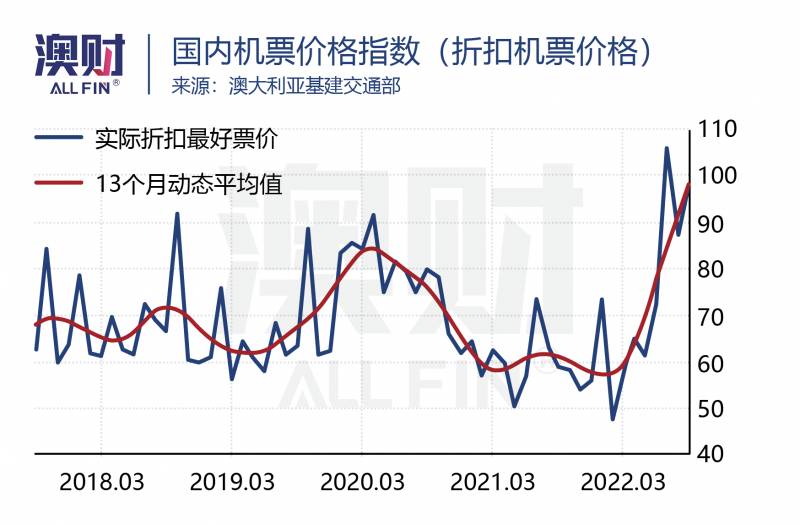

实际上,澳航的高增长预期是基于近期飙升的机票价格。

据澳大利亚政府统计数据显示,目前澳航经济舱的平均票价已达近十五年来的最高值,12 月份,墨尔本飞悉尼航班的平均票价,已经从 9 月份的 172 澳元攀升至 268 澳元,涨幅超过50%。 虽然被高价机票带动的利润预期被调高,但居高不下的航空燃料成本、单一的市场结构以及劳动力短缺的市场状况,都暗示着澳航近期的股价上涨可能仅是“昙花一现”。 从燃料成本来看,虽然近期航空燃料成本较疫情期间的峰值已经回落了30%,但依然处于高位,与疫情前的价格相比高出了67%。

而澳大利亚境内航空市场又处于高度集中的经营状态,仅澳航和其旗下廉价航空就占据了60.1%的境内航线市场份额。

单一垄断的市场结构使得澳航能够轻易地将快速增长的成本转移给消费者——即使旅客抱怨澳大利亚境内机票价格涨幅过高,也没有其他更多的选择。

尽管澳航对未来利润抱有乐观的预期,但投行麦格理的策略团队却认为,澳航只是被近期高涨的出行需求“蒙蔽了双眼”, 随着生活成本仍在逐渐上升,旅游业作为非必需消费,势必会最先受到预期中的经济衰退的打击。 因此,麦格理对澳大利亚旅游业持有的悲观态度绝非毫无根据。首先,从居民消费水平来看,澳大利亚今年第二季度国民储蓄率已降至疫情开始以来的最低水平,较第一季度11.7%下降了3%至8.7%,而这一数字会随着持续走高的通胀率和利率进一步恶化,进而削弱澳大利亚居民的出行需求。

其次,《澳大利亚金融评论报》调查显示,消费者对澳大利亚境内热门航线的高价机票表示不满,12月份的高额机票价格会让消费者重新考虑境内旅游的必要,这种消极的市场情绪将对境内航空公司的业务造成负面影响。

最后,从全球商务旅行大趋势来看,最近几个月美国的商务旅行已经出现放缓迹象,这在一定程度上也预示了澳大利亚旅游业未来几个月的行情。国际旅游业研究机构Atomsphere Research的分析师预计,全球商务旅行在接下来的几个月将不会上升,多数公司已经开始叫停非必要的商务旅行。

考虑到以上三大因素,麦格理认为,澳航想借高价机票走向复苏的策略是不可持续的,公司近期利润的强势反弹可能已经触顶,在未来几个月将呈现下滑趋势。

放眼全球范围,麦格里策略团队预测美国经济将在2023年陷入衰退,随之而来的是全球经济进入下行趋势,这很可能会对澳航的盈利预期产生负面影响。

旅游业股票相比加息以来表现良好的一系列股票风险过高,这让麦格里投资团队最终决定放弃持有澳航股票,转而支持基础设施、固定收益和农业类防御性股票。

是谁阻碍了旅游业全面复苏?

劳动力短缺是目前旅游业全面复苏的最大阻碍因素。

为了度过疫情寒冬,澳大利亚旅游业在过去两年裁减了18%的员工,造成了6000 万的劳动力缺口。其中,澳航作为澳大利亚航空运输业的“带头大哥”,在疫情期间解雇了多达三分之一的员工,这直接导致了其航班在旅行需求复苏后,出现频繁延误和被迫取消班次等问题。今年7月,澳大利亚航空业报告显示,航空公司取消航班的概率是长期平均水平的三倍多。官方数据显示澳航旗下廉价航空Jetstar在 7 月份取消了 8.8% 的航班,并且准点率在全球130家航空公司中排在倒数第十位。

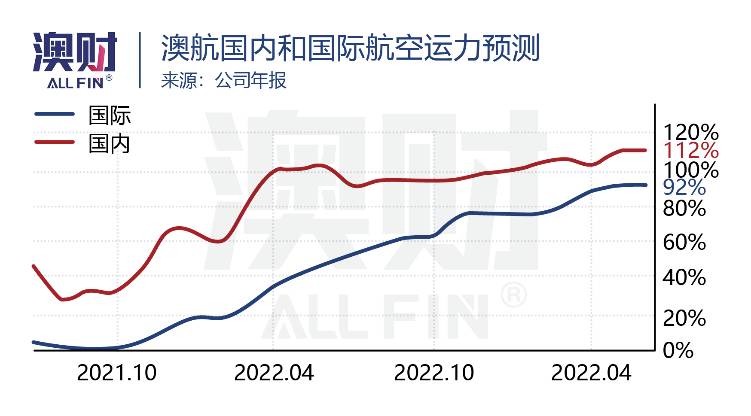

面对铺天盖地的负面新闻,澳航在今年4月就开始进行大规模的新员工招聘,以期尽快恢复运力和提高服务质量。 然而,由于航空公司需要花费大量时间对新员工进行背景调查, 招聘速度显然无法在短期内快速满足澳大利亚游客激增的出行需求。人员管理方面,澳航正面临其员工的圣诞节罢工威胁。受劳动力短缺、阳性导致的大量请假和航班数量增加的影响,澳航员工飞行时间被迫从每天9小时45分钟增加到12至14小时,在岗的工作人员经常处于过饱和工作状态。文章开头所述行李搬运工怒摔行李,正是压力之下情绪爆炸的体现。关注消费者权益的杂志,直接称呼澳航为"the of "。

对于一系列不合理的工作安排,该公司一千多位空乘人员投票赞成长达24小时的罢工,并要求澳航取消为期两年的员工工资冻结。

在近期激增的出行需求高涨背景下,罢工活动更使澳航的经营状况雪上加霜。值得庆幸的是,澳航在10月份有74%的航班完成了按时起飞和降落,航班取消率降为 2.2%,已经逐渐恢复至疫情前的准时水平。

强劲需求让这只旅游股短期仍有看头

不同于需要花费大量费用和时间精力,重启航班并且增加运力的澳航,作为轻资产的旅游订阅服务软件公司(ASX:WEB),在旅游市场反弹的利好因素驱动下已经扭亏为盈,年股价涨幅也不逊于澳航。

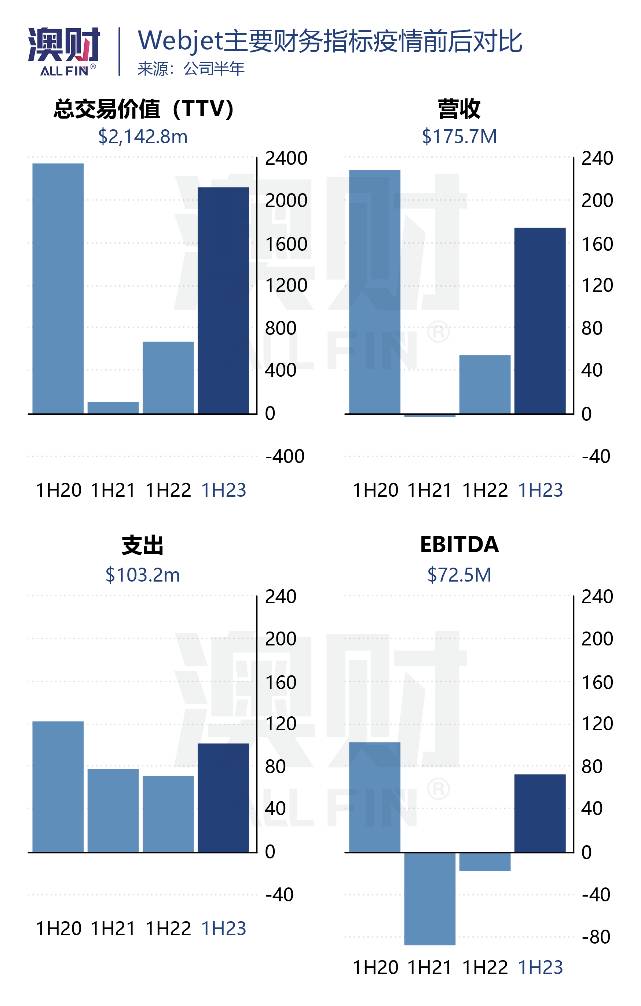

最新截至9月的2023财年半年报中显示,公司6个月盈利为400万澳元,一举扭转了去年同期亏损6000万澳元的局面。

其中,预订量增长137%至34亿澳元,税前息前折旧前摊销前利润(EBITDA)增长557%至7250万澳元,总交易价值(后简称TTV)增长223%至21.43亿澳元,集团TTV已经恢复至疫情前90%的水平。

能实现快速反弹,主要得得益于其主营的B2B旅游住宿供应业务的强劲恢复能力。

该部门TTV增长227%至14.23亿澳元,占总营收的66%。并且,的业务交易量已经高于疫情前水平。公司预计在2023财年下半年可以将继续提高,并且超越疫情前至少1千万澳元。

在短期内比较适合投资主要有两个原因:

一方面,轻资产类型的能够快速从疫情影响中恢复盈利;另一方面,相比于还在努力恢复国际运力的澳航,作为全球化的旅游订阅服务,可以借助欧美地区强劲的旅游市场反弹快速提高利润——公司目前现金余额达到5.04亿澳元,这是一个积极信号,因此在短期内仍有看头。

不过,值得留意的是,虽然目前已有足够的现金收益,但公司并不打算发放2023财年的中期股息,这也表示在不确定性较高的经济形势中,公司对其中长期增长空间持谨慎态度,并尽可能保留更多现金以备不时之需。

写在最后:旅游复苏仍看经济基本面

作为曾经澳大利亚仅次于矿业的支柱出口行业,旅游业在2019财年的营收超过600亿澳元。然而,不同于在整个大流行期间矿业赚得盆满钵满,旅游业遭受的严重冲击,一度可以“灭顶之灾”来形容。

随着大流行影响逐渐褪去,澳大利亚人被压抑的旅行需求也逐步释放。

可旅游业的前景并非只是光明一片,未来经济衰退的预期和高通胀的大环境成为了阻碍旅游业复苏的“拦路虎”。

虽然在短期内,像这样轻资产的旅游股,依然可以借着高需求和高增长预期提振股价;但长期来看,由于旅游业作为非必需消费、周期性较强的行业,在经济下行期间并不能表现出良好的投资回报,这也是麦格理将澳航列为即将卖出股票的主要原因。

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。