随着“百名红通人员”之一、农业银行金融市场部原处长白静贪污违法案细节披露,债券丙类账户违规操作问题再次引起关注。

近日,最高人民检察院发布第三十二批指导性案例,其中提到白静在2008年至2010年间伙同他人,通过丙类账户操纵73只债券交易,合计套取国有资金2.06亿元,检察机关对其中购买资金为1.45亿余元的9套房产申请没收。在2013年的债市“扫黑风暴”中,白静逃匿境外,至今未归案。

债券丙类户是央行在2000年为活跃市场引入的一类非金融机构法人账户,但此后被部分金融机构从业人员用作违规牟利的工具。据第一财经记者不完全统计,自2010年财政部国债司原副司长张锐国债招标舞弊案发以来,已经有数十名金融机构从业人员因丙类户涉刑,其中有来自监管部门的工作人员,也有来自银行、券商、保险乃至信托的交易员,更有大行负责资管业务、债券发行的高管。

但也是自2010年之后,监管不断对债市加强管理,丙类户交易乱象逐渐得到缓解。

白静案细节曝光 ,9 处房产被没收

白静(男,48岁)系农业银行金融市场部投资中心本币投资处原处长,2013年7月31日逃匿境外,同年11月被内蒙古自治区人民检察院批准逮捕,12月17日国际刑警组织对其发布红色通报。

最高检披露,白静在2008年至2011年间利用其农行投资业务处副处长、处长的职务便利,伙同樊某某(曾任某国有控股的B证券公司投资银行事业部固定收益证券总部总经理助理、固定收益证券总部销售交易部总经理等职务,另案处理)等人,先后成立了甲公司及乙公司(由白静实际控制),并在C银行为两公司开设了资金一般账户和进行银行间债券交易的丙类账户。白静等人在中国农业银行购入或卖出债券,或者利用B证券公司的资质、信用委托其他银行代为购入、经营银行债券过程中,增加交易环节,将甲公司和乙公司引入交易流程,与中国农业银行、B证券公司进行关联交易,套取后两者的应得利益。

通过上述方式对73只债券交易进行操纵,甲公司和乙公司在未投入任何资金的情况下,套取国有资金共计人民币2.06亿余元,白静用其中1.6亿余元在北京市、海南省三亚市购买房产,登记在其亲属名下,400余万元由樊某某占有使用。目前,白静以1.45亿余元全额付款方式购买的9套房产已被办案机关依法查封。事实上,监察机关调查期间依法查封、扣押、冻结了白静亲属名下11套房产及部分资金,但事后有证据证明其中1套系白静妻兄向白静借钱购买,且事后已将购房款项归还;另1套房产的购房资金虽然来源于白静、樊某某二人贪污犯罪所得,但是由樊某某购买并登记在樊名下,最终认定在樊某某案中处理更为妥当。

该案已于2020年10月14日在呼和浩特市中级人民法院公开开庭审理,但判决结果尚未宣布。从案件细节来看,白静等人违法获利的关键“工具”就在于“丙类户”。

所谓丙类户,是监管在2000年为活跃债券市场放开引入的。按照参与债券结算业务资格和方式不同,中央国债登记结算有限责任公司将一级托管账户分为甲类(以商业银行为主)、乙类(券商、基金、保险等非银金融机构)和丙类(非金融机构法人即一般企业)。相比之下,甲类户(自营和代理)、乙类户(自营)可以直接在中央债券综合业务系统联网交易,丙类户的相关业务需要委托银行办理,包括债券账户的开立。

但不少金融机构从业人员也由此看到了“钻空子”的机会,通过在外开设丙类户,在发行环节(拿券)和交易环节(代持、养券、过券、倒券等)与金融机构从业人员里应外合,最终实现利益输送、利益瓜分。

代持 、 倒券 …… “债市 打黑”以来至少 20 名金融从业人员获刑

据第一财经记者不完全统计, 自2013年开展“债市打黑”以来,围绕丙类户开展的案件调查很多,其中已经公开判决结果且实名披露的超过10起,涉及的监管部门和金融机构从业人员至少20名 ,包括:央行平顶山支行国库科办事员刘伟,上海银监局工作人员王亚民;工商银行金融市场部王华、王剑,交通银行金融市场部冯坚,齐鲁银行金融市场部徐大祝,太原农商行金融市场部王晓勇,辽宁农信社曲志伟、李庆生,河北农信社张亚东、毕立辉;海通证券固收部杨洋、财通证券固收部张蕾、中信证券固收部杨辉、中原证券资管部岳林继、国信证券樊莉萍、中银国际证券沈沪东;中国人保固收部谢东辉、中融国际信托固收部张守刚等。

从判决结果来看,涉案人员悉数被判归还违法所得,刑期则从1年到13年不等,罪名多为职务侵占、资金挪用、受贿等,且判决时间集中在2019年之前。

据了解,丙类户问题的调查始于2010年张锐的国债招标舞弊案,有关部门在调查期间发现张与家人通过控制丙类户牟利,随后开始了一系列秘密和公开调查,并在2013年掀起一场“债市打黑”风暴。而在丙类户问题逐渐暴露之后,央行金融市场司曾采取多项措施加强监管,其中在2011年底规定禁止甲类户为丙类户垫资,同时提高了丙类户的开户门槛,2013年1月取消了债券发行的点差保护,2014年再次就非金融合格投资人进入银行间债券市场作出约束。

因为涉及不同类型账户之间的利益腾挪,丙类户案件多属“窝案”,且多个案件之间往往存在不同程度关联。正如最高检针对白静案指出,此类案件证据繁杂、专业性强,贪污犯罪手段隐秘、过程复杂,犯罪行为涉及银行间债券买卖的交易流程、交易策略、交易要素等专业知识,不为普通大众所熟知。而相关金融机构从业人员深谙其中流程与“技巧”,最终在看似正常的银行间债券买卖过程中实现违法套利。

以张守刚案为例,该案涉及金额2.07亿元,与白静案不相上下,也是目前实名公开的丙类户案件中获刑时间最长(13年)的金融机构从业人员,其本人已于2012年12月被羁押,次年1月被逮捕。相关判决文书显示,时任中融信托固收部总经理助理的张守刚出身于哈尔滨银行交易员,在2008年成立了自己的哈尔滨丰联公司,并在常熟农商行开设丙类债券托管账户,利用职务便利与中融信托开展债券市场买断式回购业务的关联交易,最终将中融信托应得利益共计2.07亿余元输送至丰联公司,后个人予以非法占有。

具体来看,2009年4月至2010年12月间,张守刚在银行间债券市场分别寻找资金客户和债券客户,从事债券撮合交易。交易过程中,张守刚通过设计交易流程、增加交易环节,操纵其实际控制的丰联公司与中融信托开展债券代持等“合作”,前后涉案债券交易达到162笔。

有业内人士表示,相比股票的有涨有跌,当年债市好时“低买高卖”几乎是稳赚不赔的生意,加上单笔交易金额动辄几千万甚至几亿元,利差带来的利润相当可观。从发行环节的拿券,到交易环节的代持(出于表内指标合规要求、粉饰业绩等原因,一方委托另一方持有债券,到期后委托方赎回产生差价)、养券(机构长期委托第三方代持债券),再到过券、倒券(倒卖谋取差价),金融机构与第三方丙类户均存在很大“合作”动力,丙类户也逐渐成为灰色交易地带,发行腐败也时有发生。而在过券、倒券过程中,一度连交易资金都由商业银行垫付,丙类户往往能够做到“空手套白狼”。

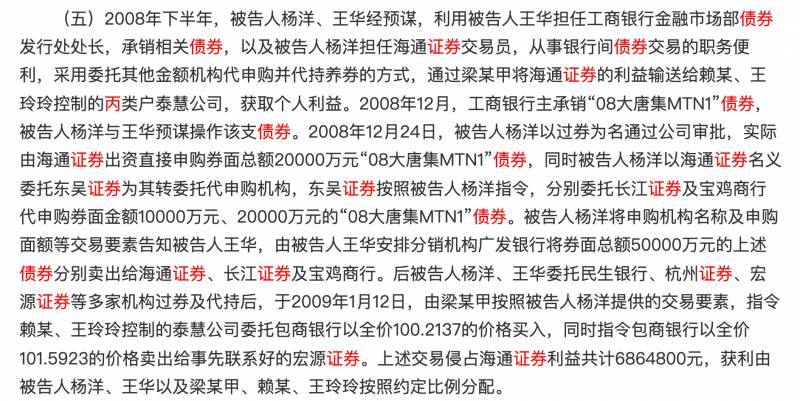

以2019年判决的另一丙类户案件为例,时任海通证券固收部交易员杨洋先是在2007年与外部人员合谋,利用职务便利将所在金融机构利益输送至他人控制的丙类户,随后双方私分。2008年,杨洋又与时任中国人保固收部交易员谢东辉、交通银行金融市场部高级交易员冯坚、工商银行金融市场部承销发行处处长王华、工商银行资管部副总杨治宇等人合谋,在“08央票38”“08中铝MTN2”“08大唐集MTN1”“09国债02”“08农发18”等债券发行、交易环节,采用委托其他金融机构代申购及代持、控制债券交易环节和交易价格、博取国债边际利益等多种方式,将属于金融机构的利益输送给他人后多方私分,职务侵占合计近亿元。