一位主动权益基金经理,却在投资中,给每一只在管基金都选择了对标指数。

而且,他认为,每年能够稳定跑赢基准指数,这就是一个最朴素、最纯粹的要求。

这位在高中时就投身于A股,并通过A股赚得大学学费的神奇基金经理,就是富国基金的基金经理孙彬。

那么,跟指数杠上的孙彬有什么过人之处?

“主动增强指数型”权益基金经理

“给每一只在管基金都选择了对标指数,目标是希望每年能够稳定跑赢基准指数,这就是一个最朴素、最纯粹的要求。”

专注于主动权益投资的孙彬,这么说,不是为了哗众取宠。在孙彬看来,做主动增强指数并不稀奇。巴菲特也在做这事,他开会经常会提及年化跑赢了标普500多少个点,在我看来,跑赢指数是一个比较合理的评价标准。

在投资实践中,孙彬就是跟指数“杠上了”。

具体来看,孙彬管理富国沪深300基本面精选,该基金对标沪深300指数,股票仓位区间为80%-95%,其中,港股通比例为0-20%;富国融享18个月定开基金,对标中证800指数,叠加采用“定增+大宗”的多元策略;富国红利,顾名思义对标中证红利指数,致力于打造“舒适稳健”的投资体验,产品的股票仓位区间为60%-95%,其中,港股通比例为0-50%。

为什么孙彬热衷于对标指数?

回答这个问题,需要先明确几点:

靠前,孙彬对标的指数,都是市场中的主流指数,并非小众品种;

第二,孙彬对标的指数,具备明显的辨识度,带有明显的市场风格特征;

第三,孙彬对标指数做投资,并不是按照指数的按部就班,做成被动化的跟踪。而是在对标相应指数行业配置的基础上,通过自上而下选股,致力于每年能够超越指数,获得超额收益。

明确这么几点内容,孙彬对标指数背后的逻辑,就能解释得更清楚。

孙彬认为,市场不仅仅是基本驱动的,还有资金面的共同作用,所以A股市场会有明显的风格偏好,可以寻找不同的指数,来刻画这样的市场风格。指数模式的投资,就是分散化的投资,这是市场中难得的“免费的午餐”。

同时,孙彬认为,市场投资之中,有时候风格、行业、主题的贝塔十分强势,甚至盖过阿尔法,所以风格和主题的选择,有其意义,但与此同时,选择了贝塔因素后,还需要落地到阿尔法的挖掘上,所以,他的投资,既是希望借力贝塔的,但最终又落地在贝塔之中的阿尔法挖掘。

所以,孙彬对标指数,但不是简单的指数投资,他会研判风格、精选指数,在指数代表的贝塔之上,再追求阿尔法的超额收益。而且,因为对标指数,孙彬的投资,又能有较好的风险控制和回撤控制的指标和能力。

这就是孙彬,一位神奇的“对标指数”型权益投资基金经理。

这次是上证50

沪深300指数、中证红利指数、中证800指数……孙彬对于对标指数的选择,已经逐渐形成系统。

这次,孙彬又盯上了一个主流优质指数——上证50指数。拟由孙彬出任基金经理的富国上证50基本面精选(A类代码015891/C类代码015892)将于7月25日起发行。

孙彬之所以选择上证50指数,具有多方面的考虑。

首先,对于他这样一位紧盯指数的基金经理来说,所管理的产品中,必须要有对标上证50指数的产品,因为上证50指数代表着市场中一种典型的、鲜明的风格。

第二,我们应该抛弃对于上证50指数的刻板印象。

在这里,我们需要看到一些基本事实,其中,重要的一点是:牛股具有鲜明的时代特征。

回顾发现,2003-2004年,重化工业时代,中国是全球制造业中心,“五朵金花”是最靓的仔;2005-2009年,城镇化加速、地产产业链崛起,银行、地产是彼时的核心资产,煤炭、有色也镌刻着高增长时代的鲜明烙印;2012-2016年,经济转型升级,新兴产业扶摇而上,计算机、传媒则是“风口的猪”;2018年以来,“去杠杆”重挫重资产行业,科技创新、消费升级,是突破,亦是出路。

可以说,如果没有时代给予的贝塔,纵使个股有强大的阿尔法能力,它的显山露水,还是会困难得多。

从这个角度来看上证50指数,就有了更为客观和宏大的格局。

具体来看,上证50指数由沪市A股中规模大、流动性好的最具代表性的50只股票组成样本股,反映了沪市最具影响力的一批龙头公司的股票价格表现。简而言之,其代表了上证50指数中市值最大的50只股票。

传统中,大家对于上证50指数的印象多是大金融大地产、大白马大蓝筹等等。

事实上,上证50指数已经变了,而且还将继续变化。

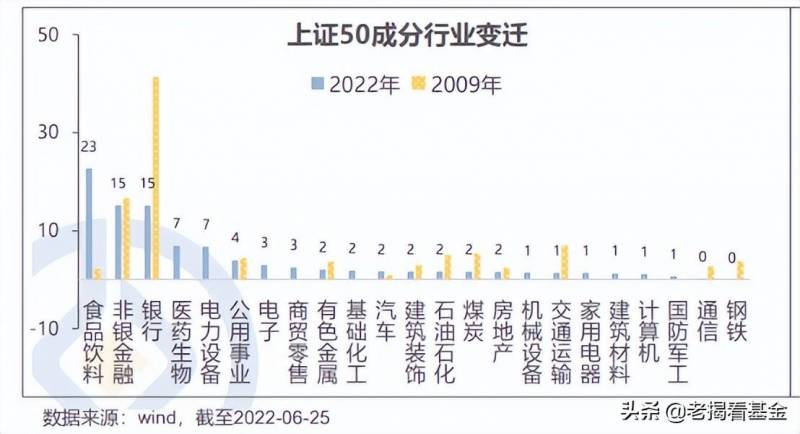

孙彬认为,现在的上证50指数和我们以前的认知大为不同,不再是是四大行+两桶油。事实上,目前上证50指数其前五大的行业分别为食品饮料、非银金融、银行、医药生物、电力设备。 行业分布日趋均衡,可以说上证50是一个现在能代表中国经济的一个非常优质的指数,而且它整体的波动或许会更小,上涨的弹性也不一定比300弱。

目前上证50的重仓行业基本面优异,风格不仅局限在“深度价值”的大金融(宽信用继续发力)、大周期(海外通胀+俄乌冲突+国内复苏),同时还有大消费(成本端缓解+需求端回升+业绩确定性高)、优质成长(医药、高景气趋势的电力设备、电子、汽车)。

而且,虽然市场风格一直在变,但是好东西的变化,显然小得多,这为投资提供了良好的基础。上证50指数其盈利能力均能保持相对较高水平。历史经验显示,价值投资在中国市场是有效的,而稳定较高的盈利能力水平能够对未来上涨提供较大的确定性。

对标上证50指数,在具体投资上,富国上证50基本面精选这一产品,在选股上将以上证50指数成份股和备选股为主要筛选池;通过“行业配置策略”和“个股精选策略”相结合的基本面增强方式,追求超越业绩比较基准的投资回报,力争实现基金资产的长期稳健增值。

孙彬是如何“战胜”指数的?

还有详细必要说明一下,对标指数的孙彬,用什么方式方法来战胜指数。

孙彬的投资特点鲜明。他是一位“纯粹”的长跑型选手:追求投资业绩的可持续、投资风格的可信赖、投资体验的可舒适。

在投资风格上,他专注精选个股,同时追求行业均衡;风格上,他是鲜明的价值成长风格;具体实操中,他的投资淡化择时、持股分散、换手适中,其专业性集中体现在基本面驱动选股能力之上。

对于至关重要的基本面驱动选股能力,孙彬的做法是: 自下而上选股,注重公司是否有高的壁垒,以及长期3-5年的利润空间和市值空间,深耕长期有稳定超额收益的中游制造、金融、消费等行业;同时参考PB-ROE估值盈利散点图,选择估值有安全边际的个股;目前来看,重点聚焦于各行业龙头,或在所处行业中技术或发展潜力领先的企业。

系统的理念和体系指引下,孙彬的投资,在多方面具备很高的辨识度。

孙彬的投资策略清晰稳定,他专注主动管理的指数增强,打好“同一手牌”过程中,淡化择时,通过精选个股实现绝大的超额收益;孙彬的投资业绩持续性强,市场认可度高,他在管理公募近3年以来,主动增强投资策略日益成熟,产品收益表现突出,目前在管7只产品,合计规模为193亿元(截至2022年一季度末);好业绩自然获得追捧,孙彬管理的基金产品是富国基金内部员工自购的人气之星,在富国基金员工持有的主动权益型产品中,孙彬管理富国价值优势和富国融享18个月,富国沪深300基本面精选,三者管理人员工持有合计份额达2800万份。

另外,孙彬有一个特点,他勤耕不辍,谦逊从容:保持高频率调研和电话调研,投资组合严控行业偏离,个股极度分散,截至2021年12月底,披露年报的6只基金,平均每只基金持股60余只(不包含新股)。

孙彬这套方**带来了怎么样的结果?以孙彬管理时间较长的富国价值优势为例,海通证券数据显示,截至2022年6月30日,该基金近3年、近5年的同类排名分别是22/566、7/402,近3年、近5年的同类排名,在同类数百只强股混合型基金中居前5%。近3年、近5年收益率分别为191.07%、208.34%,同期业绩比较基准收益率为17.09%、16.60%。中长期业绩获得了非常不俗的超额收益,并且随着管理时间越长,同类排名越靠前。

孙彬管理的富国价值优势自成立以来业绩表现:

注:业绩及基准数据来自基金定期报告,沪深300指数收益率数据来自wind,截至2022年3月31日。

对于为何此时是布局上证50指数行业的好时机,孙彬条分缕析地给予了说明:

靠前,上证50指数的重仓行业基本面优异,风格不再局限。

第二,上证50指数囊括的“深度价值”的大金融,受益于宽信用的继续发力。

第三,上证50指数中的大周期板块,受海外通胀、俄乌冲突、国内复苏等内外因素共驱。

第四,指数的重要板块——大消费板块,目前的状态是成本端缓解+需求端回升+业绩确定性高。

第五,上证50指数覆盖的优质成长机会,包括医药、高景气趋势的电力设备、电子、汽车等等,都将会是中长期机会的来源。(全文完)

注:富国价值优势成立于2016年4月8日,2021年8月20日起投资范围增加港股通标的股票等品种,自2017至2021整会计年度业绩及比较基准(中证800指数收益率*80%+中债综合全价指数收益率*20%,2021年8月20日起变更为中证800指数收益率×60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率×20%)收益率分别为:2017年28.79%(11.28%),2018年-27.75%(-21.57%),2019年70.9%(26.9%),2020年86.83%(20.66%),2021年27.23%(-2.33%)。历任基金经理变动情况:王海军自2016年4月至2019年6月,孙彬自2019年5月至今。

孙彬现管理的海通证券-强股混合型基金还包括富国融享、富国融泰、富国红利:富国融享18个月成立于2020年5月25日,2020年自成立以来当年业绩及2021年业绩及比较基准(中证800指数收益率*50%+中债综合全价指数收益率*35%+恒生指数收益率(使用估值汇率折算)*15%)收益率分别为:2020年54.07%(15.99%),2021年23.80%(-1.90%)。历任基金经理变动情况:孙彬自2020年5月至今。以上富国融享18个月数据描述对象均为富国融享18个月A类。富国融泰三个月定开成立于2021年4月21日,2021年年度业绩及比较基准(沪深300指数收益率*90%+银行活期存款利率(税后)*10%)收益率为5.78%(-9.08%);富国红利(2021年12月21日起管理)因管理时间较短,业绩暂不列示;以上数据来自基金定期报告,截至2021年12月31日。数据来自基金定期报告,截至2021年12月31日。

基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人和基金经理管理的其他基金的过往业绩不构成对本基金业绩的保证。

以上内容不代表对市场和行业走势的预判,不构成投资动作和投资建议,亦不预示本基金具体操作配置,基金经理可在基金投资范围内根据市场情况灵活调整。建议持有人根据自身的风险承受能力审慎作出投资决策。

基金有风险,投资需谨慎。本产品由富国基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人和基金经理的历史业绩不代表未来,也不构成对其他产品的业绩保证。本基金可以投资港股通标的股票,将承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。